Die optimale Tilgungsrate

Die optimale Tilgungsrate für die Baufinanzierung zu finden, ist nicht einfach. Viele Faktoren wollen und sollten sorgfältig abgewogen werden, weil hier eine Entscheidung getroffen wird, "mit der man ziemlich lange leben muss", wie das Magazin "Focus" einmal treffend formulierte.

Tilgung eines Annuitätendarlehens

In Deutschland werden Baufinanzierungen zumeist über ein Annuitätendarlehen abgerechnet. Darunter versteht man ein Zusammenspiel einer jährlichen Tilgung sowie der Zinsbegleichung durch eine gleichbleibende Annuität. In Deutschland ist es seit den 90er Jahren üblich, dass die meisten Banken eine vermeintlich günstige Einstiegstilgung von einem Prozent anbieten. In Zeiten sehr günstiger Bauzinsen fühlen Sie sich möglicherweise noch einmal mehr angezogen, doch der Charme ist begrenzt, wie eine Beispielrechnung zeigt.

So funktionieren Annuitätendarlehen

Bei einem Annuitätendarlehen bleibt die jährlich zu zahlende Summe während der gesamten Laufzeit identisch. Gewöhnlich begleicht man diese durch monatliche Raten.

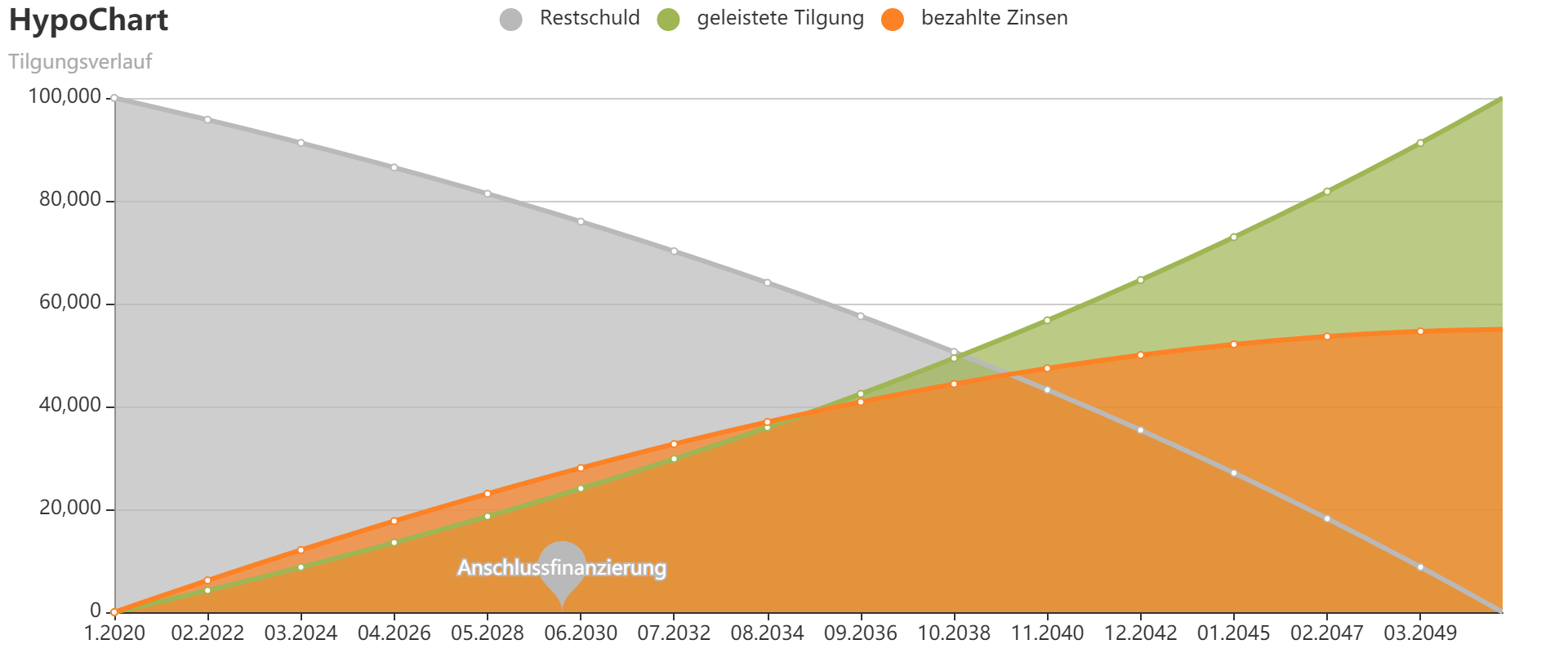

Rechenbeispiel(1)

Aufgrund der Einfachheit soll in der Beispielrechnung davon ausgegangen werden, diese würde nachschüssig (d. h. Komplett am Ende des Jahres) berechnet werden. Die Kreditsumme soll 100.000 Euro betragen. Für das erste Beispiel wird eine Einstiegstilgung von einem Prozent veranschlagt. Der Zinssatz soll vier Prozent betragen. Dies ist derzeit ein zu hoher Wert, dürfte aber mittel- und langfristig wieder Realität werden.

Aus den Vorgaben ergibt sich somit eine Annuität von 5000 Euro, bestehend aus 1000 Euro Tilgung und 4000 Euro Zinsbegleichung. Nach einem Jahr verschieben sich die Gewichte: Die Tilgung beträgt 1037 Euro (1,037 Prozent) und der nötige Betrag für die Zinsbegleichung liegt bei 3963 Euro (3,963 Prozent). Zu erkennen ist, dass sich die Gewichte immer weiter in Richtung der Tilgung verschieben, wenn auch sehr langsam, wegen der sehr niedrigen Tilgung.

Insgesamt müsste ein solches Darlehen über 41 Jahre zurückgezahlt werden. Manche Banken bezeichnen diesen Kredit sogar als "Prinzip der ersparten Zinsen", weil rein theoretisch auch die Möglichkeit bestünde, die Annuität nicht gleich bleibend zu belassen, sondern jährlich neu anzupassen und damit nach unten zu korrigieren.

Zinskosten aus Rechenbeispiel(1)

Tatsächlich hat dieser Tilgungsplan aber recht wenig mit "ersparten Zinsen" zu tun, denn über die gesamten 41 Jahre müssen auch Zinsen bezahlt werden. Die Gesamtsumme der gezahlten Zinsen ist entsprechend hoch: Schon nach fünf Jahren hätten sie nach diesen Tilgungsplan insgesamt 19.580,10 Euro Zinsen bezahlt - oder fast ein Fünftel der gesamten Darlehenssumme. Insgesamt ergibt sich eine Zinsschuld von 105.160,71 Euro. Die eigentliche Kreditsumme muss mehr als doppelt zurückgezahlt werden.

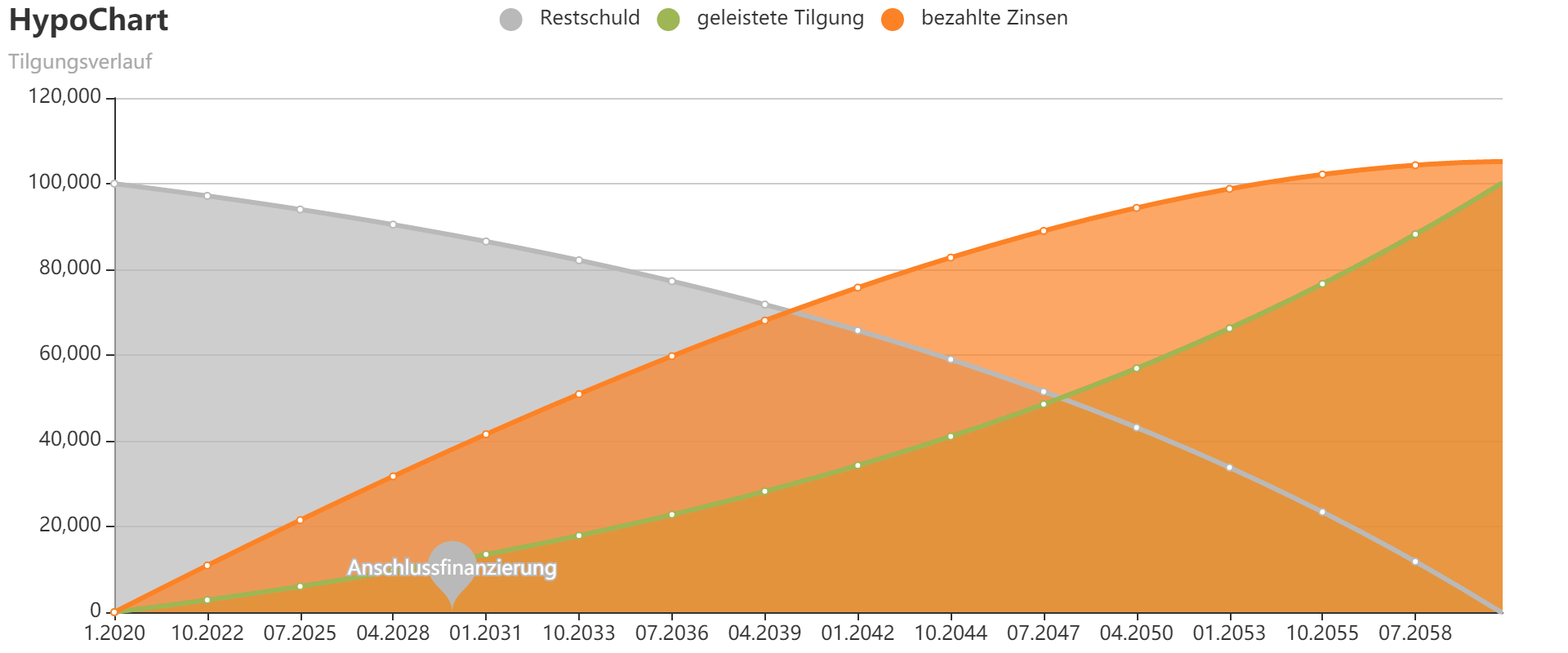

Rechenbeispiel(2) mit höherer Einstiegstilgung

Eine geringe Veränderung in die eine oder andere Richtung kann dabei erhebliche Auswirkungen haben. Bleiben die Daten im Prinzip identisch, doch man entscheidet sich für eine Tilgung von zwei Prozent, so steigt die Annuität auf 6000 Euro (2000 Euro Tilgung und 4000 Euro Zinsen). Abbezahlt ist der Immobilienkredit nach dieser Rechnung nach 28 Jahren.

Zinskosten aus Rechenbeispiel(2)

Die Zinsbelastung fällt entsprechend kleiner aus. Die Gesamtzinsschuld liegt bei 68.049,03 Euro und ist damit mehr als 37.000 Euro günstiger. Natürlich müssen derlei Überlegungen immer die konkreten Konsequenzen berücksichtigen, die sich monatlich ergeben: Eine Annuität von 6000 Euro bedeutet eine monatliche Belastung von 500 Euro (6000 Euro geteilt durch 12 Monate).

Das Netto-Durchschnittseinkommen eines Paares in Deutschland beträgt rund 2600 Euro. Sie müssen mit einer derartigen Annuität also bereits auf fast 20 Prozent ihrer finanziellen Mittel verzichten und sich erheblich einschränken. Je höher die monatliche Belastung wird, desto schwieriger wird, die Baufinanzierung überhaupt zurückzubezahlen - trotz aller wirtschaftlichen Vorteile.

Die optimale Tilgungsrate finden: die Annuität entscheidet

Grundlegend zeigen die Beispielrechnungen deshalb, dass bei der Auswahl der richtigen Tilgungsrate weder Zinssatz noch der Wert für die Einstiegstilgung die entscheidende Rolle spielen. Entscheidend ist die Höhe der Annuität, die man sich leisten kann. Denn diese spürt man jeden Monat auf dem Kontoauszug. Die niedrigen Zinsen und die Bereitschaft der Banken, diese auch langfristig zu garantieren, räumen auf diese Weise die Chance ein, schneller Darlehen zu tilgen.

Für die optimale Tilgungsrate gilt deshalb folgender Rechenansatz:

Welche monatliche Tilgung kann man sich leisten? Welche Annuität ergibt sich daraus? Anschließend begibt man sich auf die Suche nach der passenden Immobilienfinanzierung, bei welcher mit der eigenen Annuität die anfängliche Tilgung so hoch und die Zinsbelastung so niedrig wie möglich sind. Möglichst lange Zinsbindungsfristen sollten dabei unbedingt ausgenutzt werden, da diese Sicherheit und damit die Möglichkeit der Vorausplanung geben.

Jetzt Ihre optimale Tilgungsrate berechnen: Bauzinsrechner mit Tilgungsverlauf

Flexible Konditionen nutzen: Die Rolle der Sondertilgung

Niemand wird allerdings für die Annuität an die finanzielle Belastungsgrenze gehen. Denn ein monatliches Polster für die alltäglichen Risiken ist unbedingt notwendig.

Aus diesem Grund sollten Sie flexibel planen. Die meisten Banken kommen Ihnen diesbezüglich weit entgegen. Das einfachste Mittel, mit dem Sie flexibel darauf reagieren können, wenn Sie am Jahresende überraschend noch über eine Kapitalreserve verfügen, ist die Sondertilgung. Darunter versteht man die Chance, außerplanmäßig einen Teil der Kreditsumme zurückzubezahlen.

Sondertilgung und EU-Recht

Laut einer EU-Richtlinie ("EU-Verbraucherkreditrichtlinie") ist die Sondertilgung seit einigen Jahren immer möglich. Die Höhe der Zinsen, welche die Bank dafür als finanzielle Entschädigung verlangen darf, ist gedeckelt. Allerdings gelten die neuen Bestimmungen ausschließlich für Darlehen, die nach 2010 geschlossen wurden. Immobilienkredite waren allerdings ursprünglich ausgenommen, im März 2011 fügte sie neue Richtlinie über Hypothekar-Kredite faktisch hinzu.

Einzige Ausnahme: Die EU setzte diesmal keine fixen Zinssätze fest, die für die Sondertilgung von den Banken erhoben werden dürfen, sondern formulierte lediglich die Anforderung, die vorzeitige Rückzahlung dürfe „nicht übermäßige Kosten“ verursachen.

Vorzug der Sondertilgung

Faktisch funktioniert die Sondertilgung bei den Baufinanzierungen wesentlich besser als bei den Verbraucherkrediten. Die meisten Banken bieten an, dass man bei Ihnen bis zu zehn Prozent der Kreditsumme jedes Jahr ohne zusätzliche Kosten zurückbezahlen kann. So kann beispielsweise eine Erbschaft genutzt werden, um auch einmal eine größere Summe zu tilgen. Die Sondertilgung ist eine flexible Option, um jederzeit mehr Geld zu tilgen und das Tempo der Rückzahlung damit zu beschleunigen.

Flexible Konditionen für eine Verlangsamung der Rückzahlung

Leider geht dies allerdings ein Stück weit an der Lebenswirklichkeit vorbei, welche die meisten Kreditnehmer bei der Rückzahlung ihrer Baufinanzierung erleben. Während der Jahrzehnte, in denen sie das Darlehen tilgen, verändern sich ihre Nettoeinkommen häufig mehrfach - und dies längst nicht immer zum Positiven.

Zugleich steigen die finanziellen Belastungen an: Sei es, weil man ein zusätzliches Darlehen genommen hat, um beispielsweise ein Auto zu kaufen oder weil Nachwuchs auf dem Weg ist. In diesem Fall geht ein Elternteil möglicherweise für mehrere Jahre in die Elternzeit. Die Einkommen von Paaren, die eine Baufinanzierung und die zugehörige Tilgung mit zwei Gehältern geplant haben, sinken entsprechend. In solchen Fällen sollten sich die Tilgungsraten ebenfalls flexibel verhalten - aber nach unten.

Banken fördern flexible Lösungen

Viele Banken räumen solche Möglichkeiten ein. Praktisches Werkzeug ist dabei die Höhe der Tilgungsrate. Diese kann nach unten korrigiert werden. Häufig offerieren die Geldhäuser zum Beispiel im Fall der Elternzeit auch, diese für einen gewissen Zeitraum komplett auszusetzen. Hierbei sollten Sie allerdings auf die sprachlichen Feinheiten achten: Pausiert die Tilgung, bedeutet dies nicht automatisch, dass die Bank auch die Zinsbegleichung aussetzt. Wie die obigen Rechenbeispiele zeigen, würde insbesondere zu Beginn der Tilgung nur ein geringer Teil der Belastung ausgesetzt. Ein mögliches Mittel ist, mit der Bank eine Vereinbarung zu finden, die vorsieht, die Annuität nach unten korrigieren oder ganz aussetzen zu können. In einem bestimmten Korridor gehört eine solche Anpassung sowohl nach oben als auch nach unten zu den Standardangeboten.

Zusammenfassung: die richtige Rate und flexible Konditionen müssen gefunden werden

Eine Baufinanzierung braucht Planung und verlangt eine Vorausschau, die eigentlich nur schwer zu leisten ist. Wer kann schon sicher sagen, wie viel Geld er in zehn, 20 oder 30 Jahren verdienen wird? Zentrales Kriterium ist die monatliche Belastung, die man begleichen kann. Diese fällt bei Paaren mit zwei Einkommen natürlich höher aus als bei einem Alleinverdiener. Aus den monatlichen Belastungen wird die Annuität berechnet, die man begleichen kann. Diese sollte man etwas geringer veranschlagen, um ein finanzielles Polster zurückzubehalten.

Die passende Finanzierung suchen

Mit dem Wissen über die Annuität, die Sie bezahlen können, suchen Sie nach der passenden Finanzierung: Sie achten dabei auf ein Angebot mit einer gleichbleibenden Annuität und suchen nach einer Offerte, bei der die anfängliche Tilgung so hoch wie möglich und die Zinsbelastung so niedrig wie möglich ausfällt. Niedrige Bauzinsen merken Sie also nicht sofort, sondern dadurch, dass Sie den Kredit wesentlich schneller zurückbezahlen und wesentlich weniger Zinsen zu begleichen haben.

Als zusätzliche Konditionen sollten Ihnen die Finanzierungsvereinbarung die Möglichkeit zur Sondertilgung geben: Sollten Sie Ihr Polster nicht brauchen oder ungeplant zu Geld kommen (Gehaltserhöhung, Erbschaft, etc.) können Sie dieses auf diese Weise dazu einsetzen, um die Schuld schneller zu begleichen und die Zinsbelastung zu drücken. Die Finanzierungsvereinbarung sollte aber auch Klauseln enthalten, die es Ihnen erlauben, die Annuität nach unten zu korrigieren oder für eine gewisse Zeit ganz auszusetzen. Im Optimalfall spricht der Vertrag dabei auch wirklich von der Annuität und nicht von der Tilgungsrate, weil diese die Zinsbelastung nicht (zwingend) einbezieht. Schaffen Sie in diesem Punkt vorher Klarheit.

Rechner zur Entscheidungshilfe nutzen

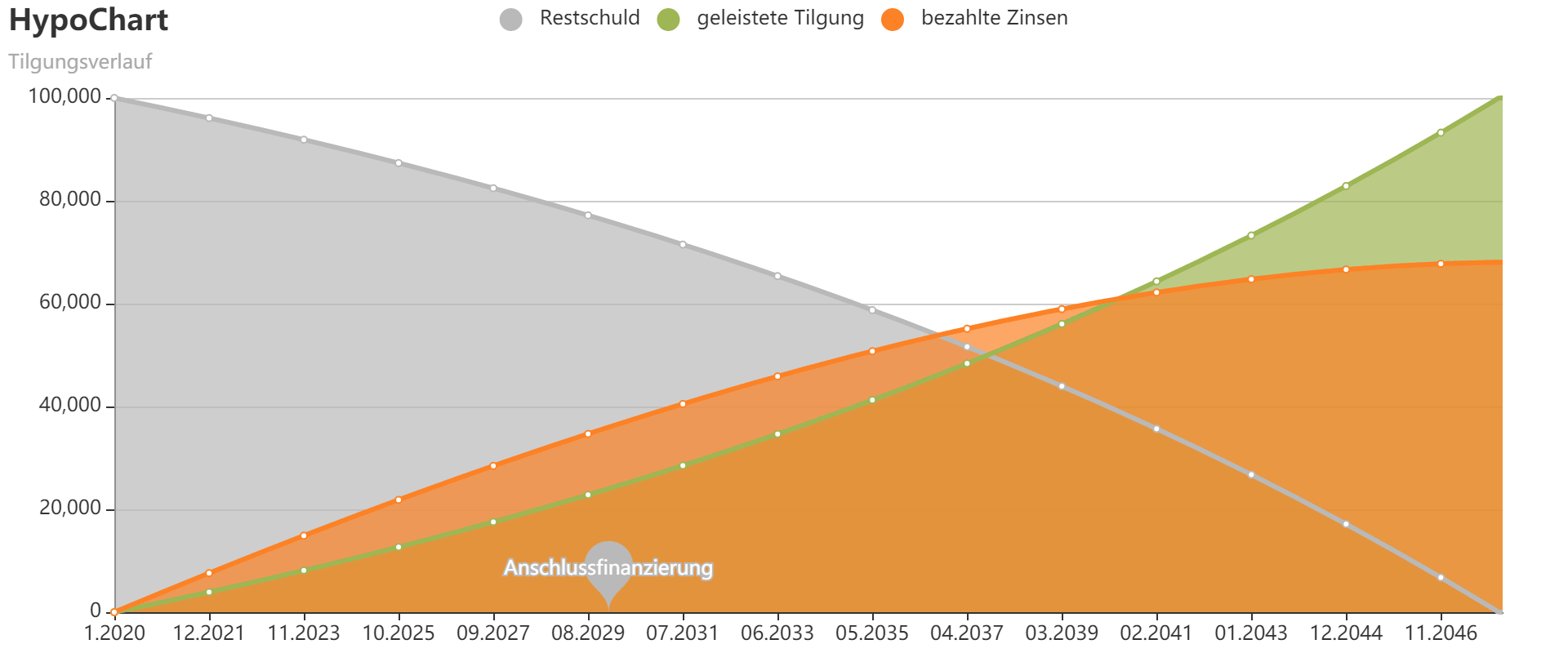

Mit unserem Bauzinsen Rechner mit Tilgungsverlauf können Sie spielend einfach verschiedene Tilgungsraten ausprobieren, als Chart visualisieren und downloaden:

Über den Autor

Adam G. Butkiewicz

Adam G. Butkiewicz ist Geschäftsführer und Gründer der HypoChart GmbH, dem Online-Spezialisten für Vergleich und Entwicklung von Baufinanzierungszinsen.