1. Der Baugeldrechner

Mit unserem Baugeldrechner verraten wir blitzschnell die günstigsten Baugeld-Konditionen aus über 400 Anbietern. Alle Berechnungen und Angebote sind kostenlos und unverbindlich.

2. Aktuelle Zinssituation

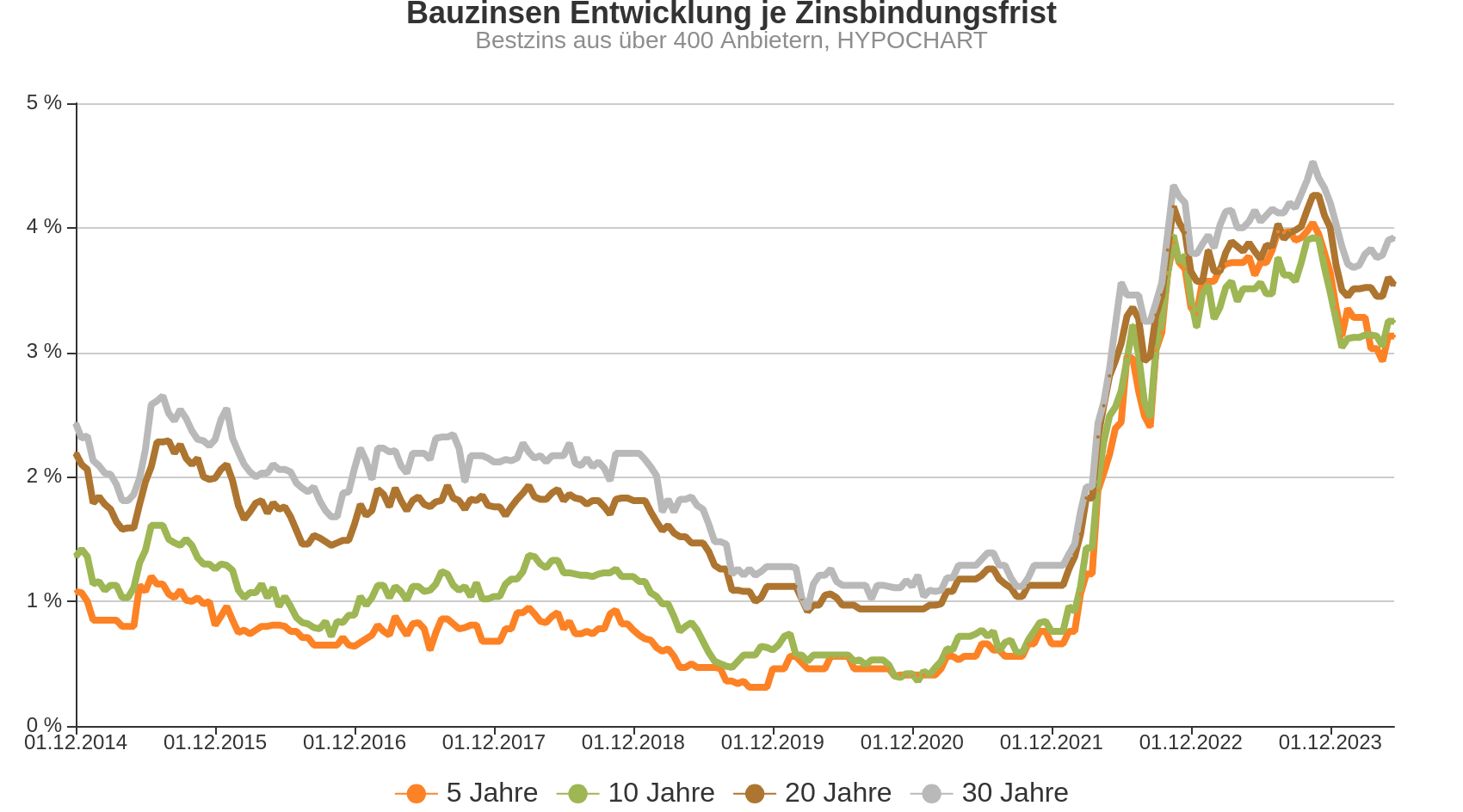

Die Baugeldzinsen sind seit Ende 2021 deutlich angestiegen – allerdings ausgehend von einem historisch niedrigen Niveau. Aktuell liegen die Zinsen für Baugeld immer noch deutlich unterhalb ihres langjährigen Durchschnitts.

Bereits seit den 1980er-Jahren hatte sich ein langfristiger Zinssenkungs-Trend ausgebildet. Auf zwischenzeitliche Zinserhöhungen folgte bis einschließlich 2020 stets ein neues Zinstief.

2.1 Baugeldentwicklung der letzten Jahre

Ursächlich für die in den vergangenen Jahren besonders niedrigen Zinsen war vor allem die Niedrigzinspolitik der Europäischen Zentralbank. Zur „Politik des billigen Geldes“ gehörte auch eine massive Ausweitung der Geldmenge durch die EZB.

Vor knapp 25 Jahren befand sich der Baugeld-Zins zwischen 5 und 7 Prozent - je nach Laufzeit der Zinsbindung. Heutige Bauherren können mit Baugeldzinsen zwischen 3.13 Prozent und 3.88 Prozent erhalten - bei einer Laufzeit zwischen fünf bzw. dreißig Jahren (02.05.2024).

2.2 Prognose der weiteren Baugeld Entwicklung

Eine Baugeld Prognose ist selbst für Experten schwierig. Bauherren und Immobilienkäufer können ihre Immobilienfinanzierung weiterhin zu noch vergleichsweise günstigen Konditionen abschließen. Vorzuziehen sind immer noch längere Zinsbindungen – im Idealfall bis zum Ende der Kreditlaufzeit. Wir empfehlen aber mindestens eine Laufzeit von 12 bis 15 Jahren.

Die Wirtschaftslage bleibt weltweit wie auch speziell in Europa wohl zumindest im Jahr 2023 fragil, bevor 2024 eine Wirtschaftsbelebung eintreten könnte. Als Hauptrisiken für die Wirtschaftsentwicklung benennt der IWF allerdings:

- die Corona-Pandemie in China,

- den russischen Angriffskrieg in der Ukraine und

- die Gefahr einer Schuldenkrise.

Im Hinblick auf die hohe Inflation werden die Notenbanken ihre Leitzinsen wohl zunächst noch etwas anheben. Einige Volkswirte gehen davon aus, dass die Leitzinsen etwa zur Jahresmitte 2023 ihren Höhepunkt erreicht haben könnten. Erste Zinssenkungen werden ab Mitte 2024 für möglich gehalten.

3. Online-Berechnung aktueller Baugeld-Zinsen

Mit unserem Baugeldrechner erhalten Sie die tagesaktuell besten Konditionen aus über 400 Banken und Versicherungen. Geben Sie dafür den Darlehensbetrag ein, die gewünschte Laufzeit des Kredites, wählen Sie die Beleihung und die Tilgung aus.

3.1. Bedeutung der Berechnungsgrundlagen

Nettodarlehensbetrag: Bitte geben Sie hier die Summe an, die Sie für Ihr Bauvorhaben benötigen. Nach der Vergabe des Darlehens verfügen Sie über diesen Betrag. Die Bank unterscheidet zwischen Nettodarlehensbetrag und Gesamtbetrag oder Bruttodarlehensbetrag, der zurückzuzahlen ist. Der Gesamtbetrag enthält alle Belastungen des Kreditnehmers wie Zinsen, Gebühren oder Aufschläge. Der Gesamtbetrag wird von der Bank berechnet und ist in jedem Angebot enthalten.

Kreditlaufzeit: Die Kreditlaufzeit beeinflusst den Zinssatz. Faustregel: Je länger die Laufzeit, desto höher das Risiko für die Bank und umso höher der Zinssatz. Tipp: Probieren Sie verschiedene Laufzeiten aus, um zu sehen, wie sich der Zinssatz und somit die monatliche Belastung verändert.

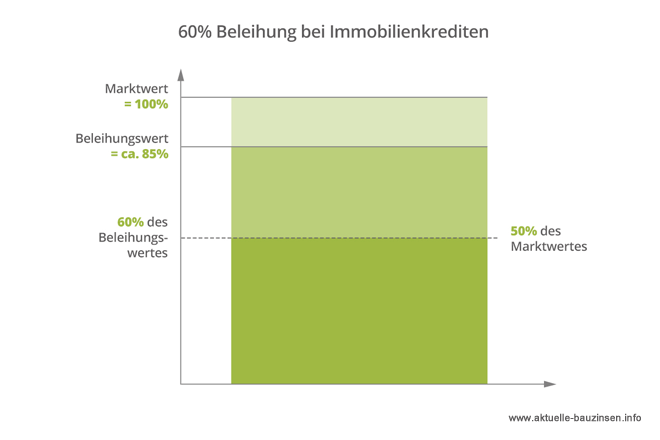

Beleihung: Sie können wählen zwischen 60 und 80 Prozent. Durch die geringere Beleihung bieten Kreditinstitute deutlich geringere Zinskosten an. Zur Besicherung von Baufinanzierungen werden sogenannte Grundschulden (Hypotheken) ins Grundbuch eingetragen. Käme es zur Versteigerung der Immobilie wegen eines Kreditausfalls, werden Gläubiger aus dem Verkaufserlös erst- und zweitrangig befriedigt.

Tilgung: Ihre monatliche Rückzahlungsrate setzt sich zusammen aus einem Zinsanteil und einem Tilgungsanteil. Mit dem Tilgungsanteil wird der Nettodarlehensbetrag zurückbezahlt, mit dem Zinsanteil die Kosten des Kredites. Mit Eingabe der Tilgungsrate beeinflussen Sie unmittelbar die monatliche Belastung. Eine geringe Tilgungsrate bedeutet eine geringe monatliche Belastung, jedoch auch eine höhere Restschuld nach Ende der Zinsbindungsphase.

3.2 Berechnung und Ergebnis

Das Ergebnis mit dem Bestzins passt sich in Echtzeit Ihren Berechnungsgrundlagen an und basiert auf den realen Zinssätzen der überprüften Zinsangebote.

- Effektiver Jahreszins (beinhaltet alle Kosten für den Kreditnehmer)

- Sollzins (reine Kreditkosten)

- Monatliche Rate

- Laufzeit bis zur vollständigen Tilgung

Das Ergebnis dient als Musterberechnung, basierend auf den realen Zinskonditionen. Dabei geht das System von einer einheitlichen, einwandfreien Bonität aus. Um ein genaues, auf Ihr spezielles Bauvorhaben und ihre persönliche Situation abgestimmtes Angebot zu erhalten, fordern Sie über den Button "Jetzt Finanzierungsangebote anfordern" eine unverbindliche und kostenlose Berechnung Ihrer individuellen Baugeld-Konditionen an.

Empfehlung: Fordern Sie mindestens die zwei bis drei günstigsten Angebote verschiedener Anbieter an, um auch Sondertilgungsrechte etc. miteinander zu vergleichen. Die angeforderten Angebote sind absolut unverbindlich und werden nicht bei der Schufa eingetragen.

4. Die günstigsten Baugeld-Zinsen erhalten

Sobald Sie weitergeleitet wurden, fragt unser mehrfach ausgezeichneter Kooperationspartner Dr.Klein weitere Daten zu Ihrem Projekt und Ihrer persönlichen Situation ab. Folgende Informationen sollten Sie dazu bereit haben und wissen, inwieweit Sie Ihren Immobilienkredit beeinflussen:

4.1 Persönliche Bonität/Haushaltsrechnung

Gegenüberstellung aller Einnahmen und Ausgaben. Ist der Spielraum mit der Finanzierungsrate sehr eng, kann sich der Zins um einen Risikozuschlag erhöhen, da eine unvorhergesehene Änderung der jetzigen Verhältnisse zum Negativen (nötiger Autokauf oder größere Hausreparatur) einen sofortigen Kreditausfall zur Folge hätte.

4.2 Lage der Immobilie

Liegt die Immobilie in einem Gebiet mit geringer Nachfrage, wäre sie schwer zu verkaufen, was höheres Risiko bedeutet. Zudem gibt es Regionen mit überdurchschnittlichem Kreditausfallrisiko, welche von Banken zum Beispiel durch Postleitzahlen statistisch berechnet werden.

4.3 Zinsbindungsdauer

Die Zinsbindungsdauer ist der Zeitraum, in der sich der Zinssatz des Darlehens nicht verändert, auch wenn sich die Leitzinsen ändern. Je länger die Festzinsvereinbarung, desto höher der Zinssatz. Banken sichern sich damit ihren Gewinn ab, da sie während der fixen Zinsen auf äußere Veränderungen nicht reagieren können.

4.4 Sondertilgungsrechte

Sondertilgungen sind Einmal-Beträge, die Sie bei Verfügbarkeit in das Darlehen einzahlen können. Dadurch gehen der Bank Zinsen verloren, mit denen sie gerechnet hat. Räumt die Bank also Sondertilgungsrechte ein, wird sie den Zinssatz des Gesamtdarlehens wahrscheinlich erhöhen. Gegenüber dem Recht des Kreditnehmers, den Baukredit früher getilgt zu haben, ist dies abzuwägen.

4.5 Beleihungsauslauf

Der sogenannte „Beleihungsauslauf“ ist der Quotient aus dem Kreditbetrag und dem Beleihungswert der zu finanzierenden Immobilie. Er ist einer der wichtigsten Faktoren für den Zinssatz. Die Berechnung übernimmt Dr. Klein für Sie.

- Der Beleihungswert einer Immobilie ist der um circa 15 Prozent als Sicherheitsabschlag reduzierte Marktwert.

- Er ist die Obergrenze des Kreditbetrages, der sich mit der Immobilie sichern lässt.

- Liegt der Kreditbetrag in ähnlicher Höhe, ist das Risiko für die Bank hoch.

- Liegt der Kreditbetrag erheblich unter dem Beleihungswert, ist das Risiko gering.

- Die besten Bauzinsen bieten die Baugeldgeber bei einem Beleihungsauslauf von 50 bis 60 Prozent an.

- Tipp: Der Beleihungsauslauf lässt sich durch Eigenkapital verringern.

4.6 Zinszuschläge bei höherem Aufwand für die Bank

Zinszuschläge sind zu erwarten bei stufenweiser Auszahlung an einzelne Handwerker oder bei kleineren Baufinanzierungen.

4.7 Eigen- oder Fremdnutzung

Bei Eigennutzung geht die Bank auch von einer entsprechenden Pflege des Beleihungsobjektes aus und dem Eigeninteresse, dieses zu bewohnen. Eher risikobehaftet sehen Banken ein Mietobjekt als reine Finanzanlage, speziell, wenn sich dieses räumlich weit entfernt vom Darlehensnehmer befindet.

4.8 Spätere Auszahlung, Forward-Darlehen

Wer sein Bauvorhaben erst in der Zukunft plant, kann nach „Forward-Darlehen“ fragen. Diese stellen eine Zinsbindung in die Zukunft dar und Sie können Forward-Darlehen bis zu 60 Monate im Voraus abschließen. Wegen des möglichen Zinsausfalls ist mit Zuschlägen zu rechnen.

4. Zusammenfassung/Fazit

Prinzipiell ist der Hauptfaktor, der den Baugeldsatz der Bank bestimmt, das Risiko. Je höher das Risiko, umso mehr lässt sich die Bank das Wagnis eines Kreditausfalls kosten.

Um die besten Konditionen zu erhalten, beobachten Sie den Markt mit dem Baugeldrechner, helfen Sie das Bankrisiko zu verringern, optimieren Sie die angesprochenen Einflussgrößen und lassen Sie sich individuelle Angebote zum Vergleichen erstellen.

Über den Autor

Hartmut Zimmer

Hartmut Zimmer, Jurist und langjähriger Vertriebsdirektor einer deutschen Großbank, war u. a. zuständig für den Vertrieb von Baufinanzierungen und gewerblichen Krediten. Besonders intensiv befasste er sich mit den Risiken fehlerhaft konstruierter Baufinanzierungen anlässlich der Sanierung eines umfangreichen Kreditportfolios.

Hartmut Zimmer ist Autor zahlreicher Fachartikel zu Finanzprodukten und Wirtschaftsrecht.