Entdecken Sie ihr Sparpotenzial für die Anschlussfinanzierung

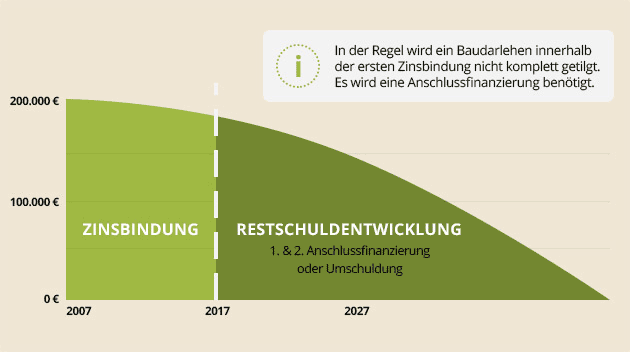

Immobilienbesitzer, deren Sollzinsbindungsfrist demnächst endet, stehen vor einer neuen Etappe. Die Anschlussfinanzierung gibt ihnen die Chance, zahlreiche Vereinbarungen zu ändern oder sogar das Restdarlehen aus Eigenkapital zurückzuzahlen.

Ob eine gewerbliche oder private Immobilienfinanzierung, ob ein Finanzierungsgegenstand zur Eigennutzung oder zur Fremdnutzung (als Kapitalanlage) verwendet wird, grundsätzlich ist für alle Formen von festverzinslichen Immobiliendarlehen das Thema einer Anschlussfinanzierung interessant.

Im Folgenden fokussieren wir uns auf private Immobilienkredite für eigen genutzte Objekte innerhalb Deutschlands (und gliedern dadurch steuerliche Themen aus).

1. Anschlussfinanzierung schnell & einfach erklärt

1.1 Begriffserklärung

Bei Immobilienkrediten entscheiden sich die Darlehensnehmer bei Vertragsabschluss über eine Sollzinsbindung oder eine variable Verzinsung. Wird ein variables Darlehen vereinbart, haben die Darlehensnehmer jederzeit (unter Einhaltung einer Kündigungsfrist von drei Monaten) die Möglichkeit, ihren Kredit ganz oder teilweise zurückzuzahlen. Bei einem festgeschriebenen Zins bis zu zehn Jahren besteht diese Möglichkeit nicht.

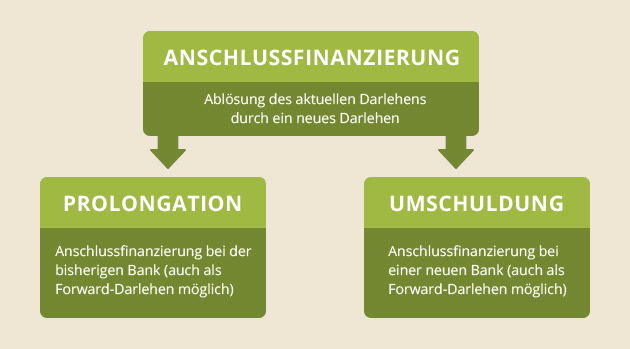

Vereinbaren Darlehensnehmer und Kreditinstitut, egal welche Möglichkeit dabei ausgeschöpft wird, einen neuen Zins, spricht man von einem Anschlusszins oder einer Anschlussfinanzierung.

1.2 Möglichkeiten von Anschlussfinanzierungen

1.2.1 Sollzinsvereinbarung vor unmittelbarem Sollzinsablauf

Die Kündigungsfrist für grundpfandrechtlich besicherte Darlehen beläuft sich auf einen Monat vor dem Sollzinsablauf.

Kreditinstitute informieren im Regelfall die Darlehensnehmer über das Zinsbindungsende (auf Grund gesetzlicher Vorgaben) sechs Monate im Voraus. Dies tun sie gleichzeitig mit der Unterbreitung eines neuen Angebots. Vertragsgemäß kann dann dieses Darlehen einfach prolongiert oder abgelöst werden.

1.2.2 Forward-Darlehen

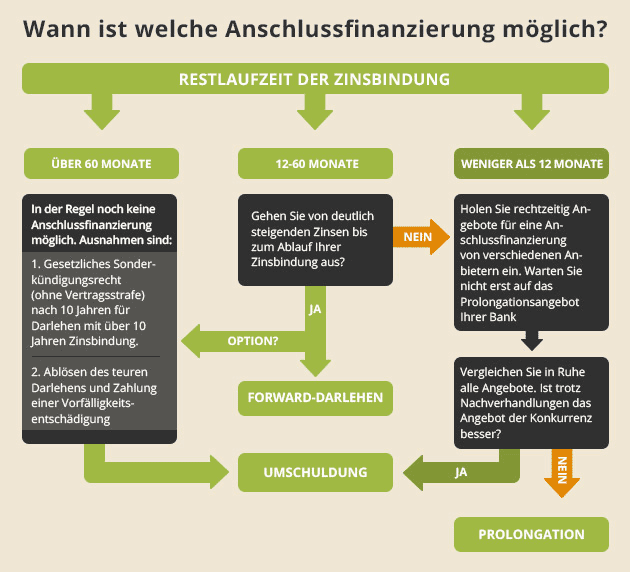

Liegt das Zinsbindungsende des Immobiliendarlehens mindestens sechs und maximal sechsunddreißig Monate in der Zukunft, gibt es die Möglichkeit einer neuen Zinsvereinbarung für die Zeit danach. Diese Vereinbarung heißt Forward-Darlehen.

Bei dem Forward-Darlehen bleiben die aktuellen Konditionen des laufenden Vertrages gültig. Die neue Vereinbarung tritt nach dem Festzinsende des aktuellen Vertrages in Kraft. Grund für eine solche Forward-Vereinbarung oder ein solches Forward-Darlehen sind aktuell günstige Zinsen. Die Darlehensnehmer gehen von steigenden Zinsen innerhalb der nächsten drei Jahre aus und wollen sich heute schon die Zinsen sichern. Im Sollzinssatz des Forward-Darlehens sind Forward-Aufschläge enthalten. Diese belaufen sich aktuell auf 0,01-0,03 % pro Monat.

Beispiel Forward-Darlehen

Der aktuelle Sollzins für eine zehnjährige Sollzinsbindung beläuft sich auf 1,9 % pro Jahr. Das Sollzinsende liegt neunzehn Monate in der Zukunft. Das Kreditinstitut bietet Forward-Darlehen mit einem Aufschlag von 0,01 % pro Monat an. Demnach beträgt der Aufschlag 0,19 % Sollzins pro Jahr. Der Kundenzins des Forward-Darlehens beträgt insgesamt 2,09 % Sollzins pro Jahr.

1.2.3 Sonderkündigungsrecht

Dieses Kündigungsrecht ist oft unterschätzt und kaum bekannt. Besteht doch bei grundpfandrechtlich besicherten Darlehen mit einer Sollzinsbindungszeit von mehr als zehn Jahren die Option einer vorzeitigen Ablösung ohne Vertragsstrafe. Der Gesetzgeber gibt den Darlehensnehmern dieses Sonderkündigungsrecht nach zehn Jahren und sechs Monaten. Diese Zeit wird ab dem Zeitpunkt der vollständigen Darlehensauszahlung gerechnet. Durch diese Kündigung wird die Möglichkeit eines Forward-Darlehens oder einer regulären Anschlussfinanzierung möglich.

Beispiel Sonderkündigungsrecht

Ein Immobilienkredit mit einer Sollzinsbindung von fünfzehn Jahren wurde am 01.02.2008 vereinbart. Die letzte Auszahlung des Darlehens, also die Vollvalutierung des Kredites, fand am 01.10.2008 statt. Das Sonderkündigungsrecht besteht demnach am 01.10.2018 mit einer Kündigungsfrist von sechs Monaten. Das Darlehen kann ab 01.04.2019 vorzeitig abgelöst werden.

1.2.4 Aufhebungsvertrag während einer vereinbarten Sollzinsvereinbarung

Liegt das Zinsbindungsende zu weit in der Zukunft und kann noch nicht mit einem Forward-Darlehen abgesichert werden, besteht die Chance zu einer regulären Anschlussfinanzierung unter Vereinbarung eines Aufhebungsvertrages mit dem Kreditinstitut. Ein Rechtsanspruch besteht nicht, jedoch lassen Banken die Darlehensnehmer unter Zahlung einer Vertragsstrafe meist aus der Kreditvereinbarung. Diese Vertragsstrafe ist bekannt als Vorfälligkeitsentschädigung, Strafzins oder Vergleich.

Gesetzlich vorgegebene Sachkosten, Zinskosten und Entgelte werden bei einer Vertragsstrafe den Darlehensnehmern als Rechnung zur Verfügung gestellt. Die Unterbreitung eines Angebots der Bank an die Darlehensnehmer ist freiwillig. Die Annahme des Aufhebungsvertrages durch die Darlehensnehmer ist ebenso freiwillig und lohnt sich nur dann, wenn durch eine neue Zinsvereinbarung die Darlehensnehmer insgesamt günstiger kommen. Dabei wird die Vorfälligkeitsentschädigung mit der Zinsersparnis durch die neue Vereinbarung bis zum theoretischen Sollzinsablauf des aktuellen Darlehens verglichen.

Während einer Sollzinsvereinbarung besteht darüber hinaus ein außerordentliches Kündigungsrecht nach BGB (Bürgerliches Gesetzbuch) bei wichtigem Grund. Im Gegensatz zum Aufhebungsvertrag besteht hier eine Pflicht der Bank, einen Aufhebungsvertrag anzubieten. Kalkulierte Zinskosten, Sachkosten und Entgelte der Bank müssen die Darlehensnehmer tragen.

1.3 Der Ideale Zeitpunkt für eine Anschlussfinanzierung

Unterschiedliche Menschen haben unterschiedliche Bedürfnisse. Daher ist der ideale Zeitpunkt für eine Anschlussfinanzierung zum einen von persönlichen Präferenzen und zum anderen von Vertragsinhalten (wie Kündigungsfristen und Mindestlaufzeit) abhängig.

Sind den Darlehensnehmern Zins-Sicherheit und Planungssicherheit wichtig, bietet sich eine frühzeitige Vertragsvereinbarung an. Der Preis für diese Sicherheit ist ein Zinsaufschlag im Sollzins. Zins-Sicherheit gibt ein Forward-Darlehen, weil ein Sollzins bereits zum jetzigen Zeitpunkt vereinbart wird, unabhängig vom zukünftigen Zins des Geld- und Kapitalmarktes.

Bei steigenden oder fallenden Darlehenszinsen ändern sich die Zinsen des Forward-Darlehens nicht. Diese sind vertraglich zugesichert. Durch diese Zusicherung haben die Darlehensnehmer Planungssicherheit in der Höhe der neuen Kreditrate und der Gesamtlaufzeit. Wer von steigenden Zinsen ausgeht, spart sich Geld, wenn dieses Szenario tatsächlich eintritt.

Wollen Darlehensnehmer einen Forward-Aufschlag nicht zahlen, haben diese die Möglichkeit ein reguläres Immobiliendarlehen zu nutzen und bis zum Zeitpunkt der Auszahlung eine Bereithaltungsprovision zu zahlen. Dies macht dann Sinn, wenn der Bereitstellungszins niedriger ist, als der neu zu vereinbarende Darlehenszins und wenn die Laufzeit des Darlehens die Mehrkosten im Vergleich zu einem Forward-Darlehen ausgleicht.

2. Zinssituation am Kapitalmarkt

2.1 Zinsentwicklung der letzten Jahre

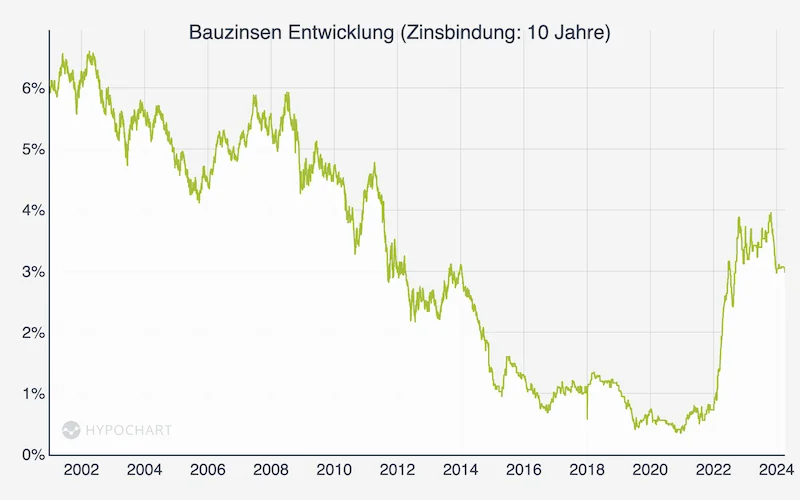

Im Rückblick der letzten zehn Jahre sind die Immobilienkredite mit kurzen und mit langen Sollzinsbindungszeiten immer günstiger geworden. Dies liegt an den fallenden Zinsen in allen Bereichen. Gründe dafür sind hauptsächlich in geldpolitischen Maßnahmen der Europäischen Zentralbank und der nationalen Regierungen zu suchen.

2.2 Aktuelle Zinssituation für Anschlussfinanzierungen

Nach einer historischen Zinstief-Phase befinden wir uns seit 2022 wieder in einer Phase der Zinssteigerungen.

Baufinanzierungsdarlehen werden heute durchschnittlich zwischen 3.32 % - 3.73 % pro Jahr angeboten und sind von verschiedenen Faktoren abhängig. Mehr dazu finden Sie im Abschnitt 3.1 Berechnungsgrundlagen der Banken für die Konditionen oder in der Tabelle mit den tagesaktuellen Bauzinsen.

2.3 Prognose zur zukünftigen Zinsentwicklung

Kurzfristig sind weitere Zinssteigerungen zu erwarten. Mittel- bis langfristig hängt die Zins-Situation von der weiteren Entwicklung der Inflationsraten und den wirtschaftlichen Aussichten im Euroraum ab.

Aktueller Bauzinsen Trend

| Zinsbindung | 2 Wochen-Trend* | 10 Wochen-Trend* | 40 Wochen-Trend* |

|---|---|---|---|

| 10 Jahre | Aufwärtstrend | Aufwärtstrend | starker Abwärtstrend |

Aktuelle Trends und Prognosen zur Zinsentwicklung für Bauzinsen:

Bauzinsen Prognose 2024

3. Anschlussfinanzierungs-Zinsen der Anbieter vergleichen

Heute bietet uns das Internet eine einfache Option für das Einholen von Vergleichsangeboten. Dabei können Sollzinsen in Verbindung mit der Laufzeit betrachtet werden. Auch geben Vergleichsportale und Vergleichsrechner anschaulich weitere Vertragsinhalte wieder. So können freiwillige Sondertilgungsoptionen pro Jahr oder Pflicht-Sonderzahlungen, Tilgungssatzerhöhung innerhalb der Laufzeit, die Dauer von Bereitstellungszins freier Zeit und die Form der Besicherung gefiltert werden.

Bei einem reinen Zinsvergleich genügt der Blick auf den Sollzins, weil keine Bearbeitungsentgelte der Banken mehr vereinnahmt werden. Im Effektivzins werden bei Verbrauchern auch Grundbuch-, Notar- und Versicherungskosten (soweit der Bank bekannt sind; gemäß Wohnimmobilienkreditrichtlinie) eingerechnet. Angebote anderer Banken zu vergleichen lohnt sich immer. Und für einen Vergleich sind nicht viele Daten notwendig.

Für eine individuelle Berechnung der Anschlussfinanzierungs-Zinsen werden folgende Informationen benötigt:

- aktuelle Restschuld

- Restschuld zum Sollzinsbindungsende

- Höhe der Grundschuld oder ursprünglicher Kaufpreis

- Wunschrate oder Tilgungssatz pro Jahr

- die persönlichen Daten der Darlehensnehmer bzw. die Daten des Anfragenden

3.1 Berechnungsgrundlagen der Banken

Als Maßstab für die Konditionsvergabe der Banken werden überwiegend Verhältnisse aus der aktuellen Restschuld (oder der Restschuld bei Sollzinsbindungsende) gebildet. Betrachtet werden:

- die ursprünglichen Gesamtkosten

- der Beleihungswert der Immobilie

- die eingetragene Grundschuldhöhe im Grundbuch

Je höher die Gesamtkosten waren, je höher der Beleihungswert der Immobilie ist oder je höher die Grundschuld im Grundbuch eingetragen worden war, desto niedriger sind die neuen Darlehenszinsen.

Beispiel Beleihungswert

Der Kaufpreis der Immobilie 2010 lag bei 175.000,00 Euro. Durch ein internes Gutachten der Bank wurde dem Kunden ein Beleihungswert von 105.000,00 Euro mitgeteilt. Im Jahr 2020 steht eine Restschuld von 66.000,00 Euro zu Buche.

Der Beleihungswert-Auslauf beträgt in diesem Fall 62,9 % (66.000x100:105.000). Wäre die Restschuld höher oder der Kaufpreis niedriger, würde der Auslauf höher und damit für den Kunden ungünstiger sein.

Darlehen mit einer längeren Sollzinsbindungsfrist haben einen höheren Darlehenszins (bei normaler Zinskurve am Geld- und Kapitalmarkt). Daher ist es sinnvoll, die Laufzeiten kurz und genau zu wählen.

Bei Neubau- oder Kauffinanzierungen werden ebenso die Gesamtkosten ins Verhältnis zur Finanzierungssumme gestellt. Wichtig ist hierbei der Einsatz von Eigenmitteln (Eigenkapital plus Eigenleistungen). So können Neubaufinanzierungen durch einen hohen Einsatz von Eigenkapital günstiger als Anschlussfinanzierungen sein.

Weitere Einflussfaktoren für die Zinshöhe von Immobilienfinanzierungen

3.2 Anschlussfinanzierung beim aktuellen Kreditinstitut (Hausbank)

Unmittelbar vor dem Sollzinsbindungsende bekommen die Darlehensnehmer unaufgefordert von der finanzierenden Bank einen Brief zugesendet. Hier wird ein Prolongationsangebot unterbreitet. Für die Annahme genügt im Regelfall die Rücksendung mit einer gültigen Unterschrift. Dieses Prolongationsangebot muss nicht immer die beste Variante und die günstigste Form der Rückzahlung sein.

Da eine gesetzliche Verpflichtung des Kreditinstituts besteht, ein Angebot zu unterbreiten, werden standardisierte Angebote (unter Verwendung der vereinbarten Gesamtrückzahldauer des Darlehens und dem Mindesttilgungssatz) verwendet. Ratenwünsche oder andere Kosten relevante Vereinbarungen sind nicht berücksichtigt.

3.3 Anschlussfinanzierung durch Umschuldung (Fremdbankablösung)

Vollständige Ablösung

Mit der Antragstellung bei der neuen Bank werden Unterlagen (siehe dazu 4.2 Materielle Kreditwürdigkeit) eingefordert. Da eine Kreditentscheidung zwischen zwei Tagen und drei Wochen dauern kann, muss dieses Zeitfenster immer von den Darlehensnehmern eingeplant werden.

Nach der Entscheidung folgt die Vertragsunterzeichnung. Dabei werden auch die Sicherheiten vereinbart und Auszahlungsmodalitäten abgestimmt.

Als Sicherheit dient das Grundstück, in dessen Grundbuch eine Grundschuld eingetragen ist. Diese Grundschuld wird nun durch das neue Institut übernommen (Es handelt sich dann um eine Abtretung.) oder diese muss gelöscht und eine neue Grundschuld eingetragen werden. Jede Änderung im Grundbuch führt zu Siegelentgelt und Notarkosten (gemäß Gebührentabelle). Diese Kosten können mit Hilfe von Notarkostenrechnern kalkuliert werden. Mit der Faustformel: Grundschuldbetrag x 0,5% = Notarkosten können diese Kosten auch so überschlagen werden.

Für die Änderung des Grundpfandrechts wird ein Notartermin notwendig, die finanzierende Bank benötigt eine vollstreckbare Ausfertigung der Grundschuldbestellungsurkunde und eine Restabrechnung der Hausbank zum Darlehen ist nötig. Dies alles nimmt ein bis drei Monate in Anspruch.

Bei regulären Anschlussfinanzierungen können vom Antrag bis zur Auszahlung drei Monate vergehen. Daher Vorsicht: Eine verspätete Auszahlung führt zu Tages- und Strafzinsen beim abzulösenden Darlehen.

Für Anschlussfinanzierungen gibt es keine KfW-Förderungen. Eine Ausnahme bildet die Prolongation von Förderdarlehen, weil hierbei besondere Vereinbarungen auch bei neuer Sollzinsbindung direkt durch die KfW-Programme zugestanden werden.

Weiteres zum Ablauf einer Umschuldung.

Teilweise Ablösung

Nicht immer wird ein Darlehen, bei dem die Sollzinsbindung endet, vollständig umgeschuldet. Manchmal bleiben Bauspardarlehen, Förderdarlehen oder andere Bankdarlehen bestehen. In solchen Fällen bleiben die anderen Darlehen gültig und nur der freiwerdende Teil wird neu vereinbart und abgelöst. Dabei kommt es vor, dass im Grundbuch mehrere Grundschulden eingetragen sind.

Die ablösende Bank lässt sich in diesen Konstellationen den letztrangigen Teil der erstrangig eingetragenen (oder im Rang vorstehenden) Grundschuld abtreten. Mit der Tilgung des erstrangig besicherten Kredites (z. B. der Hausbank) „wächst“ die ablösende Bank in die bestehende Sicherheit hinein.

Natürlich besteht auch die Möglichkeit zum Festzinsablauf Eigenkapital einzubringen. Dann wird nur noch der offene Darlehensbetrag neu finanziert.

4. Richtig verhandeln: Tipps und Tricks

4.1 Die Wahl der richtigen Konditionen für Ihre Anschlussfinanzierung

Die Kosten eines Darlehens richtigen sich vor allem nach:

- Sollzinsbindungsfrist

- Gesamtlaufzeit des Darlehen (Tilgungssatz)

- vereinbarte Sondertilgungsoption

- Bereitstellungszinsen

- Forward-Aufschlag bei Forward-Darlehen

Ein Festzinsdarlehen mit kurzer Laufzeit ist immer das günstigste Angebot. Jede weitere Vereinbarung führt zu einer Erhöhung des Zinssatzes. Daher ist es wichtig abzuwägen, welche zusätzlichen Vereinbarungen notwendig sind.

Wird zum Beispiel eine freiwillige Sondertilgungsoption von fünf Prozent pro Jahr vereinbart, diese dann nicht genutzt, führt dies insgesamt zu einem höheren Zinsaufwand.

Auch der Tilgungssatz ist entscheidend. Die Tilgung darf nie zu niedrig sein, weil dadurch die Gesamtlaufzeit (auf Grund der aktuell niedrigen Zinsen) mathematisch über fünfzig Jahre gehen kann. Die Gesamtlaufzeit berechnen Sie ganz einfach mit dem Bauzinsrechner.

4.2 Materielle Kreditwürdigkeit - Informationen zum Kreis der Darlehensnehmer

Unter der materiellen Prüfung versteht man die Prüfung von eingereichten Unterlagen auf Vollständigkeit, Verständlichkeit und Aussagekraft. Diese Unterlagen werden dann nach den Kreditvergabekriterien der Bank geprüft, um schließlich zu einer Entscheidung zu gelangen.

Kreditvergabekriterien sind eine ordnungsgemäße Besicherung, eine gute Kapitaldienstfähigkeit und ein plausibles Vorhaben.

Zu einer Prüfung der Kapitaldienstfähigkeit gehören nachhaltige Einkünfte. Zu den wichtigsten Einkunftsarten gehören:

- Renteneinkünfte

- Einkünfte aus selbständiger Tätigkeit

- Einkünfte aus Vermietung und Verpachtung

- Einkünfte aus nicht selbständiger Tätigkeit (Lohn und Gehalt)

Da Sozialleistungen nicht pfändbar sind, gelten die Leistungen an Arbeitslose nicht als Einkommen und werden nicht zu einer materiellen Kreditprüfung herangezogen. Arbeitslose können lediglich als Mitdarlehensnehmer auftreten, wenn ein weiterer Darlehensnehmer einkommensstark ist.

Folgende Unterlagen werden neben Einkommensnachweisen abgefordert:

- Selbstauskunft mit Vollmacht zur Einholung von Bankauskünften und für Auskunfteien (wie Schufa und Creditreform)

- Objektdaten (z. B. Grundbuchauszug, Exposé, Flurkarte/Lageplan, Gutachten, Notarvertrag)

- Steuerbescheide

- Legitimationsdokumente (Ausweis, Reisepass)

Durch die erhaltenen Vollmachten erkundigen sich Finanzierungsinstitute bei Auskunfteien. Negative Schufa-Einträge (wie Konto in Abwicklung, Insolvenzverfahren, Strafverfolgung usw.) führen meist zur Ablehnung von Krediten. Jedoch gibt es spezielle Banken, welche sich auf solche Kundenkreise spezialisieren und sich dieses Risiko in Form von Zinsaufschlägen vergüten lassen. In solchen Fällen sollte fachkundige Hilfe herangezogen werden. Die Gefahr in eine Kreditfalle oder Kreditabzocke zu geraten, ist besonders hoch.

4.3 Persönliche Kreditwürdigkeit – Informationen zum Auftreten der Darlehensnehmer

Nicht nur eingereichte Unterlagen sind für eine Kreditentscheidung wichtig. Für einen Kreditsachbearbeiter oder einen (Kredit-)Kompetenzträger spielt auch das Gefühl, das sogenannte Bauchgefühl, mit. Und dieses Gefühl können Darlehensnehmer nur in einem persönlichen Kontakt, einem Telefonat oder einer E-Mail positiv beeinflussen. Sympathie trägt stark zur Entscheidung bei.

Wie sind die Darlehensnehmer aufgetreten? Welche Qualität haben die Unterlagen? Sofern ein persönliches Gespräch möglich ist, empfiehlt sich dabei:

- angemessene Kleidung

- gepflegtes Äußeres

- sympathisches und wertschätzendes Verhalten

- positives und zukunftsorientiertes Auftreten

4.4 Die Wahl der richtigen Bank

Sind verschiedene Anschlussfinanzierung Angebote von Kreditinstituten eingeholt, stellt sich die Frage nach der richtigen Bank. Dabei steht nicht immer der Zins im Vordergrund. Auch das Thema über die Verkäuflichkeit von Grundschuld und Darlehen an Dritte, Beratung und Erreichbarkeit sind Entscheidungsfaktoren. Zusätzlich können auch Image einer Bank und ein gutes Gefühl in Sachen Kreditaufklärung für eine Entscheidung maßgeblich sein.

5. Zusammenfassung

- Eine Anschlussfinanzierung ist nötig, um Planungs- und Zinssicherheit zu haben.

- Eine Anschlussfinanzierung ist wichtig, wenn zum Ende der Sollzinsbindung nicht genügend Eigenkapital für eine vollständige Rückzahlung vorhanden ist.

- Aktuelle Anschlussfinanzierungszinsen hängen von der Restschuld des Darlehens, dem Objektwert und der Restlaufzeit ab.

- Ein Vergleich von Anbietern lohnt sich, um Kosten zu sparen und um eine individuelle Lösung für die eigenen Pläne zu finden.

- Die besten Konditionen werden durch eine gute Gesprächsvorbereitung (mithilfe von Vergleichsrechnern), dem Einsatz von Eigenkapital und einer kurzen Sollzinsbindungsdauer erreicht.

Über den Autor

Hartmut Zimmer

Hartmut Zimmer, Jurist und langjähriger Vertriebsdirektor einer deutschen Großbank, war u. a. zuständig für den Vertrieb von Baufinanzierungen und gewerblichen Krediten. Besonders intensiv befasste er sich mit den Risiken fehlerhaft konstruierter Baufinanzierungen anlässlich der Sanierung eines umfangreichen Kreditportfolios.

Hartmut Zimmer ist Autor zahlreicher Fachartikel zu Finanzprodukten und Wirtschaftsrecht.